原油ETFを長期で買い持ちすると損をする。上がらない理由とは。

2020/04/25

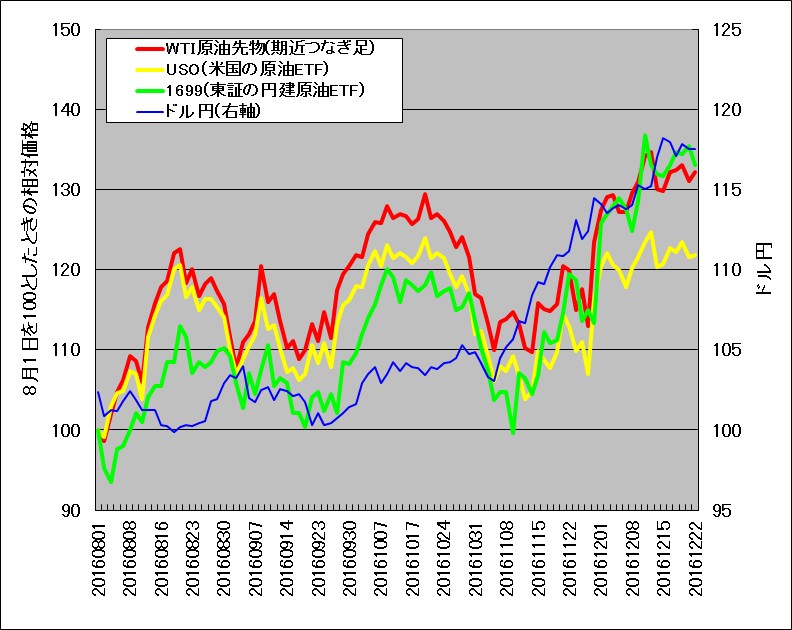

1699(NOMURA原油インデックス連動型上場投信)や1671(WTI原油価格連動型上場投信)を買い持ちしていた方は、最近の値上がりによってようやく一息つけたかもしれません。しかし、値上がり幅の1/3くらいは為替が円安に振れたお陰です。下図は2016年8月1日を100としたときの、WTI原油原油価格(期近先物のつなぎ足)と、米国の原油ETFのUSOと、1699と、ドル円の推移です。

もし為替がまったく変化しなかったとしたら、1699はUSOとほとんど同じ動きをするはずなので、原油先物が40ドルから55ドル付近まで約3割値上がりしているのに1699は約2割しか値上がりしていないはず。つまり、「円建の原油ETFだったお陰で、原油の上げ幅に応じて素直に上昇したように見えているだけ」で、原油上昇の寄与分は2割程度です(原油が3割上がっているのにもかかわらず)。

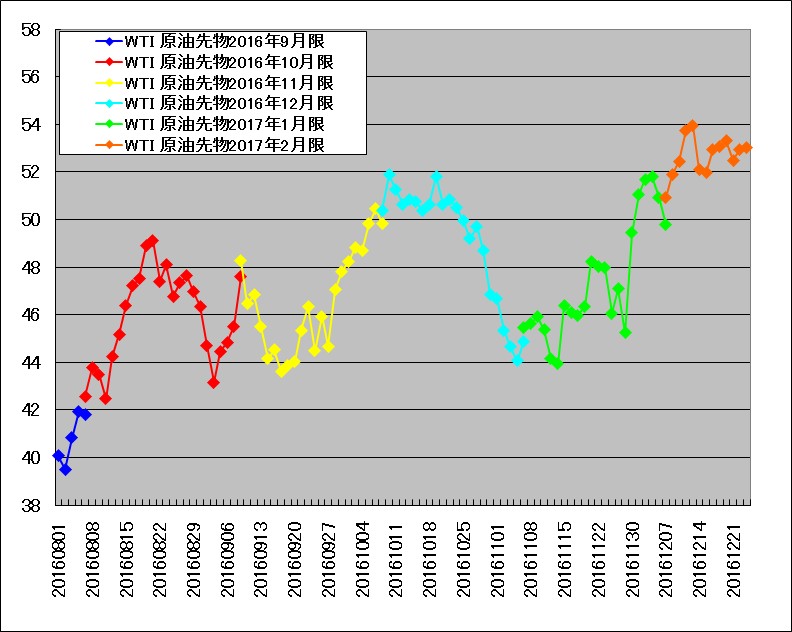

上記期間のWTI原油先物の動きを、ロールオーバー時の様子も見えるように図示したチャートを以下に示します。通常の原油先物チャートは、全部繋げて同じ色で描かれているので、限月交代時(ロールオーバー時)に「損してゆく様子」が分からないようになっています。悪質といえば悪質ですが一般的にそうするものなので仕方ありません。

拡大しないとわかりづらいかもしれませんが、青線はWTI原油先物の2016年9月限です。この先物は8月半ばには取引が終わってしまうので、8月5日頃に2016年10月限に乗り換えます。つまりETF運営者が買い持ちしている2016年9月限の先物を売り払い、代わりに2016年10月を買います。以下、毎月同じようにこれをずーっと繰り返していくわけです。図をよーく見ると分かるように、乗り換えるときには常に「高い値段で買いなおし」していることが分かります。期限が短い先物より期限が長い先物のほうが価格が高いことを順鞘(コンタンゴ)といいますが、2016年8月~12月の間は、ずっとコンタンゴだったので乗り換えのたびに高い価格で買いなおししているということになります。原油先物市場に投機資金が大量に流れ込んだ2007年頃以降は、コンタンゴの時期が多いです。

2016年9~12月はOPECの8年ぶりの減産合意と、15年ぶりのロシア等の非OPEC国の協調減産というニュースで原油価格が一気に50ドル台の大台を固めた感がありますが、この後さらに原油価格を上方に大きく動かすようなイベントは出てくるかどうか分かりません。減産ニュースで一気に価格がジャンプした今ですが、今後は在庫減に応じてジワジワと60~70ドルまで上昇するとしても、数ヶ月以上の間、価格が横ばいか、のろい上昇のまま推移する可能性も否定できません。

「原油価格が横ばい」だとしてもコンタンゴのままの場合、毎月の先物を乗り換えるときに割高な価格で買いなおす操作が行われることになります。コンタンゴの幅が仮に1ドル、原油価格が50ドルとすると、1回の乗り換えで損する量は2パーセントにも達するため、半年間、価格が横ばいだとしても2パーセントの6ヶ月分で12パーセントの損失になる可能性があります。毎月平均1ドル上昇しても毎月ロールオーバーで1ドル損すれば、ETF価格は全然上がらないことになります。

つまり、1699や1671などの円建ての原油ETFが今後上昇してゆくためには、

(a)コンタンゴがこれ以上広がらないこと(縮まるか、逆鞘化すること)

(b)コンタンゴが現状のまま変わらない条件下では、毎月平均1ドル以上の速さで原油価格が上昇してゆくこと

(c)少なくとも円高にならないこと

という、けっこう難儀な条件をクリアする必要があります。

※2038はレバレッジ特性に伴う減価がありますので、嵌ったときの短期的爆発力は魅力ながら、長期保有は損の上塗りになります。

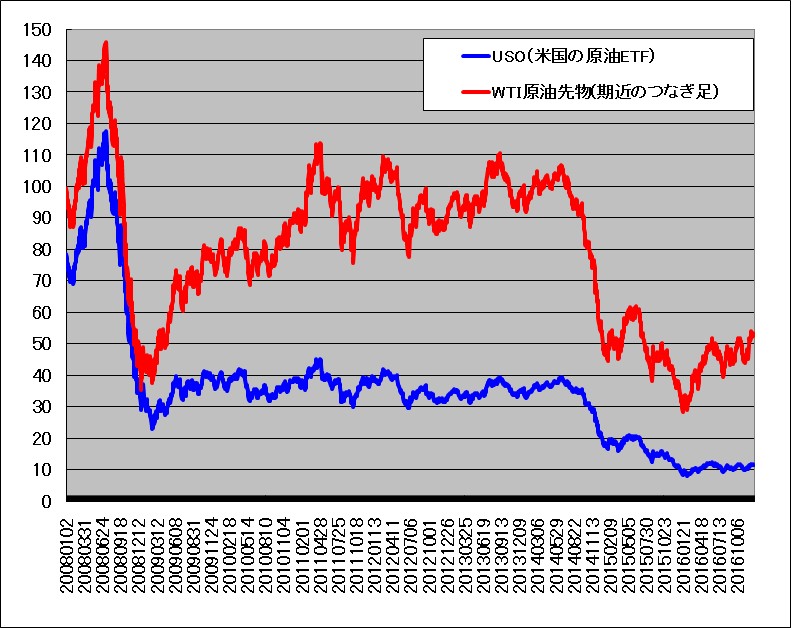

米国の原油ETFのUSO(United States Oil Fund)を見ると「為替の影響を除いた場合の原油ETFの価格の動き方」が分かります。1699や1671は、そんなに歴史が長くないので数年単位で持つとどういう目に遭うか分からないと思うので、米国のUSOの例で見てみましょう(下図)。

2008年1月2日は原油先物は99.62ドルでした。ETFのUSOは78.47ドルでした。2016年12月23日の原油先物は53.02ドル、USOは僅か11.56ドルです。先物価格は半分なのに、ETF価格は7分の1です!。1699や1671も数年単位で保有すると同様の目に遭う可能性が高いです。買う場合は短期目的とするほうが無難です。短期売買差益目的であればCFDという選択肢も出てきます(長期ではコンタンゴのためにCFDでも不利です)。ETFは東証が開いてる時間(9:00-15:00)しか売買できませんがCFDは海外市場に準じた時間帯で売買できるためほぼ24時間売買可能な上、小口売買も可能ですから。

長期で原油に投資したい方は原油価格と相関が強い石油関連の株が選択肢の一つでしょうか。株だったらロールオーバー損がないばかりか配当がもらえますからコンタンゴは関係ありません。最近は特定口座で米国株を購入することも可能になってきているのでオイルメジャー株も選択肢に入ると思います。しかしながら最近はESG投資がトレンドになってきており、環境負荷の高いエネルギー産業への大きな資金流入は望めないかもしれません。

<追記(2020年4月25日)>

上の説明がちょっと分かりにくいようなので少し補足します(いくつか質問メールを頂きました)。

コンタンゴ(順鞘、現物価格よりも先物価格のほうが高い状態)のときの先物の理論価格は、超大雑把に言って下式となります。

先物価格=現物価格+保管コスト

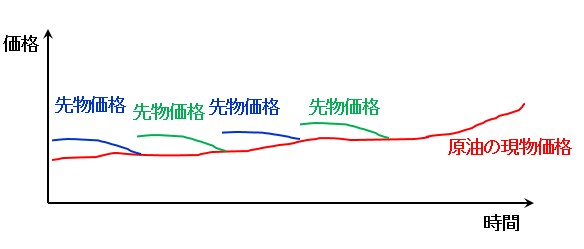

原油ETFは、期限が短い先物を買い持ちして作られておりますが、最終取引期限が来る前に、次の限月に乗り換える操作をしています(ロールオーバー)。最終取引期限が来る前に先物価格は現物価格にどんどん近づいていくわけですが、現物価格が横ばいの場合は先物価格は現物価格に近づいてずるずる下がっていきます。

ロールオーバーした後、また、上と同じことが繰り返されます。イメージ図は下図の通りです。

なお、ロールオーバー前後でETF価格は変わりません(ドカンと下がるわけではない)。ETFの時価総額そのままで、安い先物を売って高い先物を買い直すので先物契約の保有数量が減って行くだけです。このため大コンタンゴ時にETFを買い持ちした場合、上値が異様に重くなります。

原油CFDを扱うCFD会社の比較。銘柄、手数料、スプレッドなどなど。

原油CFDの鞘滑り取りでコンタンゴを収益化する

WTI原油先物のフォワードカーブと順鞘による負のロールイールドによる原油ETFの減価

2016年秋のOPEC減産合意前後におけるWTI原油先物のフォワードカーブの変化

原油価格の下げ期間は、想像よりも遥かに長期化することがある

(広告)WTI原油CFDの取り扱いがあるDMM CFD

(広告)ブレント原油CFDの取り扱いがあるサクソバンク証券