米シェール企業は減産を検討しつつあると言ってるけど本気なんだろうか?

2019/03/14

Bloombergの記事によると、米シェール企業は減産を検討しつつあるとのこと。

[Bloomberg]米シェール企業は墓穴掘る可能性-原油価格が40ドル近辺に下落なら

[Bloomberg]米シェールオイルブーム、ついに原油安に屈する可能性

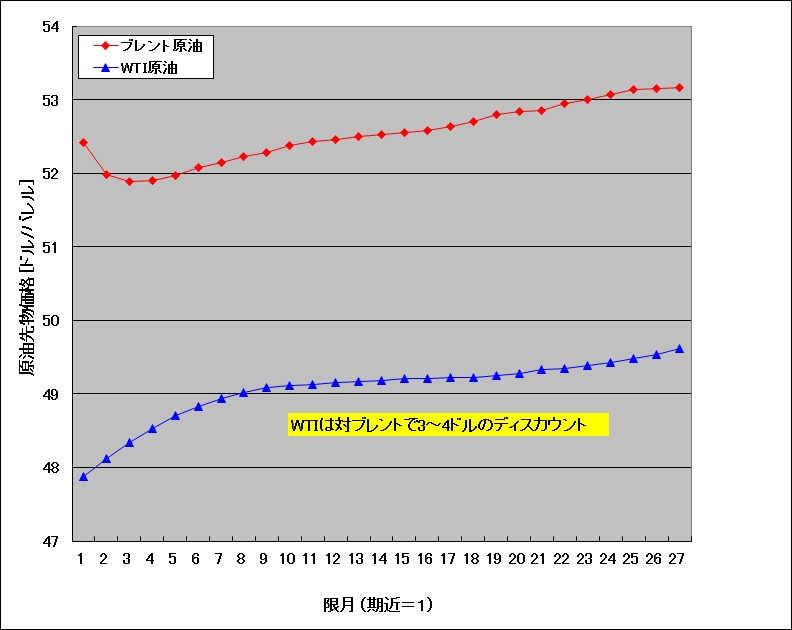

一方、BrentとWTIのフォワードカーブは以下のようになっています。ブレントに対してWTIは3~4ドル安い価格で推移しています。

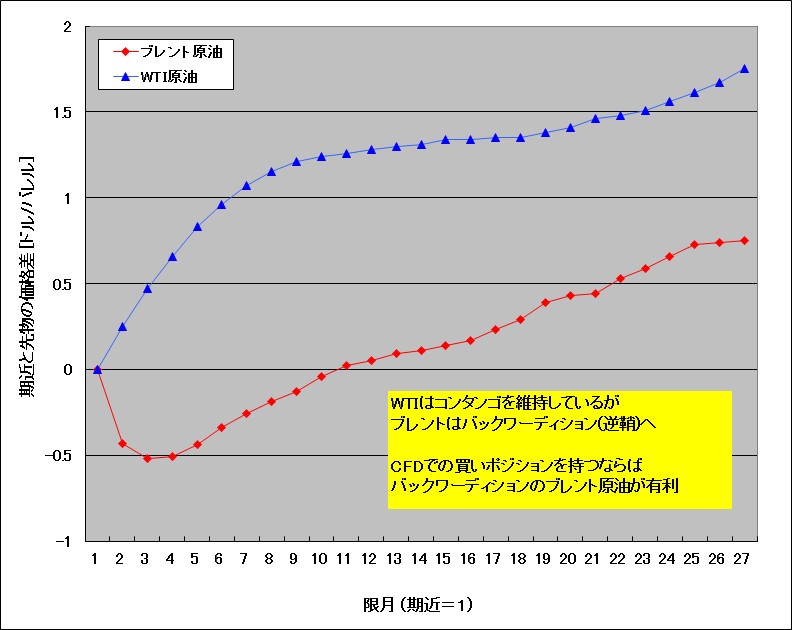

期近限月の価格を原点にとって描きなおすと以下のようになります。ブレントは久しぶりにバックワーディション(逆鞘)になっています。少なくともブレント原油の需給は改善されているように見えます。少なくとも現在の状況では、WTIの買い持ちよりはブレントの買い持ちのほうが有利です。コンタンゴ状況下におけるCFDの買い持ちでは、ロールオーバー時に価格調整額の支払いが積み重なるためです。

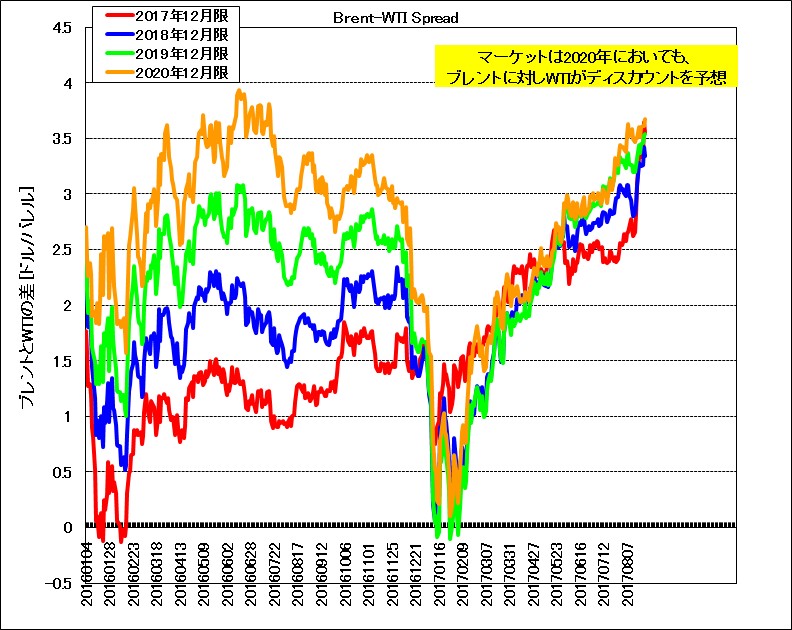

ブレントやWTIは数年先までの先物が上場されています。取引量は多くありませんが、少なくともマーケットが予想している将来の様子の一端を見ることはできるので、ブレントとWTIのスプレッドを見てみましょう。2017年12月限から1年おきに2020年12月限までのスプレッドを示します(海外先物をやってる人は少ないと思いますが、NYMEXではこれらのスプレッドを容易にトレードすることができます)。

これを見る限りはマーケットは2020年においても、ブレントがWTIに対してディスカウントを維持すると見ているようです。つまり、シェールオイル業者が減産するだろうという予測があるけれど、ブレントよりWTIの価格は常に弱いだろうとマーケットは見ているということですね。

2017年1月頃にスプレッドが急激に縮んでいるのは、トランプ大領領が「輸入原油にも関税をかける」という発言の影響と思われます。

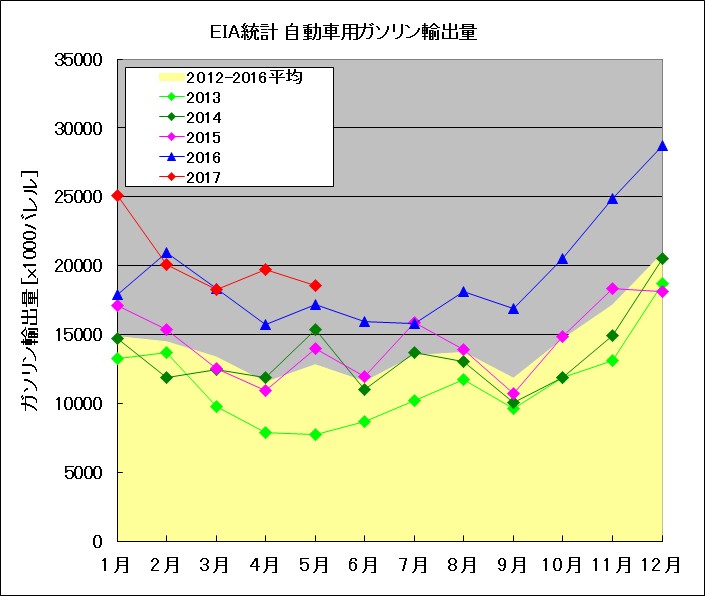

米国の石油精製業者の立場では、軽質原油のWTIをブレントよりも安く購入し、ガソリン等の石油製品を輸出すれば利益を得ることができます。下図は米国のガソリンの輸出量の推移ですが、増えてますねえ。

OPECが減産してもアメリカが増産するから需給がなかなか均衡しない

原油ETFの影響でWTI原油はコンタンゴになりやすい?!

原油CFDを扱うCFD会社の比較。銘柄、手数料、スプレッドなどなど。

原油CFDを長期で買い持ちすると損をする。