CFTC建玉明細で原油の投機筋のポジションを読む

2017/04/22

CFTCはThe U.S. Commodity Futures Trading Commissionの略称で、日本語にすると米先物取引委員会となります。米国の政府機関であり、先物取引やオプション取引等のデリバティブを監督したり、取引を監視する権限を持っています。CFTCは毎週火曜日の取引終了後の市場参加者の建玉(売り持ち、または買い持ちしてること)を、その週の金曜日の15時30分(米国東部時間)にCommitments of Traders(COT)と称するレポートを発表しています。これがいわゆるCFTC建玉明細(たてぎょくめいさい)であり、実需筋や投機筋の動きを、ある程度、読むことができます。レポートは2種類あります。「先物だけの詳細レポート(Disaggregated Futures Only Reports)」と「先物とオプションを合算した詳細レポート(Disaggregated Futures-and-Options Combined Reports)」です。全体像を把握するには後者を見ると良いでしょう。

現在の原油の建玉は以下の分類で報告されています。(1)~(4)は報告必要な建玉[Reportable Positions]です。

(1)商業筋(石油生産者、石油タンク会社、石油精製業者など)[Producer/Merchant/Processor/User]

(2)スワップディーラー(投資銀行等)[Swap Dealers]

(3)資金運用業者(ヘッジファンド等)[Managed Money]

(4)その他業者[Other Reportables]

(5)報告不要な建玉[Nonreportable Positions]

商業筋は本業で石油を扱っている業者の建玉です。生産者であれば、生産した原油を売りヘッジするわけですから(生産=買い持ちと一緒なので、ヘッジするなら売りとなる)、ほとんどが売りポジションとなります。但し生産量の何割を売りヘッジしているのかはわかりません。顧客に対して変動価格で販売している生産者が多いでしょうから、意外にヘッジ量が少ない可能性があります。石油タンク会社は自社タンクに原油を保管しているときは当然売りポジションでしょう。

ここで問題となるのはスワップディーラーです。スワップディーラーは年金基金やヘッジファンドからの買い注文に売り向かうこともあれば、個人投資家が買う原油ETFの組成を担っていることもあれば、生産者等の商業筋の売り注文に買い向かうこともあります。買い注文に対して売りで対応したスワップディーラーは先物市場で買いヘッジをします。売り注文に対して買いで対応したスワップディーラーは先物市場で売りヘッジをします。例えば大口の資金運用者(例えばXYZ国の年金資金)が、投資銀行から「WTI原油原油価格に応じて価格が変動する相対(あいたい)取引のスワップ」を大量に買ったとしましょう。この場合、投資銀行はヘッジのために先物市場に買い注文を大量に出すことになります。しかしながら、XYZ国の年金資金は報告区分上は(3)資金運用業者にならずに、(2)スワップディーラーに含まれることになります。つまり、スワップディーラーの建玉は、商業筋からのヘッジ売り注文を受けているときは商業筋の建玉を反映しており、投機筋からの買い注文を受けているときは投機筋の買い建玉を反映していることになります。個人投資家が原油ETFを買ったときは一部または全部がスワップディーラーの買い建玉で報告されていると思われます。つまりスワップディーラーの建玉は商業筋と投機筋が混ざっていて、よくわからん!ということです。

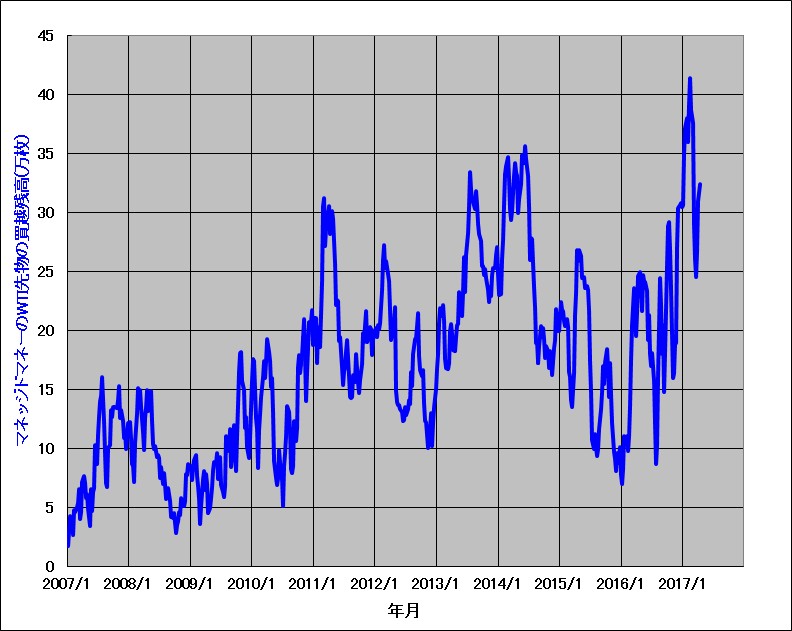

このような事情から、CFTC建玉明細によって投機筋の建玉の全体像を掴むことは難しい、ということになります。とは言うものの、(3)の部分だけを見れば、大雑把な傾向が分かります。投機筋の建玉が大きく買いに傾けば、やはり(3)の部分が膨らむことは避けられませんからね。Bloombergの記事などではヘッジファンドの原油買越残高が過去最大みたいな感じで書いてますね。この記事では、Managed Moneyの建玉推移を示していますね。

Managed Moneyのポジションが過去最大というのは、投機筋が「お腹一杯買っている状態」ということです。ネガティブなニュースが出たら、投機筋はどうするでしょうか。買い足すのか、それとも損切りしてくるのか。一定以上下がったら損切ってくるのではないか。そんなふうなことを考えつつManaged Moneyのポジションを眺めながら原油価格推移を見ると良いでしょう。私個人の印象かもしれないですが、アングロサクソン系の投資家は、暴走トラックみたいな投資行動をするなあ、と感じるときがあります。つまり、買い始めたらひたすら買い捲ってくるときがある。このような場合では「まだこれしか買ってないから、もっと買って来る。だから相乗りするか」というような発想で攻めると良い場合もありますね。

Commitments of Tradersの過去データはCFTCのHPで誰でも無料でダウンロードできます。このデータを使って、さきほどのBloombergの記事のグラフと同じものを作ってみましょう。使用したデータは「先物とオプションを合算した詳細レポート(Disaggregated Futures-and-Options Combined Reports)」です。

グラフは2017年4月18日(4月21日発表分)まで反映されています。

Excel形式でダウンロードしたら、オートフィルタで「CRUDE OIL, LIGHT SWEET」を抽出します。そして「Report_Date_as_MM_DD_YYYY」と、「M_Money_Positions_Long_ALL」「M_Money_Positions_Short_ALL」だけを抽出します。M_Money_Positions_Long_ALLはManaged Moneyのすべての買建玉(All Long Positions)を意味します。他方は全ての売建玉(All Short Positions)です。買いと売りの差が、トータルで買いか売りかを示していますので引き算します。引き算した結果と日付から上図を作ることができます。同じようにスワップディーラーの建玉などもグラフ化することが可能ですが、筆者の個人的見解ではトレードする上で一番参考になるのは、Managed Moneyと考えてます。そうは言っても相場の動き予想は当たらないので、簡単に儲けることはできませんけどね。

CFTC建玉明細のリリーススケジュールはこちら(基本的に金曜の15時30分[米国東部時間]だが祝日があるとずれる)。

Managed Moneyのデータを使ったBloombergの記事の例(ヘッジファンドの原油買いポジション減少)

Managed Moneyのデータを使ったBloombergの記事の例(原油投資家、価格下落の開始以降で最も楽観的)

(広告)CFD取引は初めてでも簡単な7銘柄

(広告)ドバイ原油先物ならEVOLUTION JAPAN株式会社[EVOCX]